而这正是汇添富的“传统优势项目”。数据说话,马翔所管理的汇添富北交所创新精选近一年上涨85.79%(同期业绩基准为5.90%),在同类基金中排名第一;沈若雨所管理的汇添富互联网核心资产六个月持有A近一年涨幅10.51%(同期业绩基准为7.77%),在同类基金中同样排名前15%,过去半年该基金涨幅则达到26.24%(同期业绩基准为21.04%);马磊所管理的汇添富自主核心科技一年持有A近半年涨幅达到36.99%(同期业绩基准为25.56%),即便在强如芯片这样的市场,他所管理的汇添富中证芯片产业指数增强A,近一年来的收益率依然跑赢了强劲的业绩基准。

汇添富在TMT领域,配置了将近10名之多的基金经理,同时将TMT研究的颗粒度,细分到电子、半导体、通信、计算机、传媒、互联网等多个子行业,这在公募基金行业中并不多见。

投资人员的“高配”和研究覆盖的“细分”,提升了整个产业研究的“深入”和“全面”,这对于科技投资来说,无疑是最首要、最关键的因素。

而进一步探究会发现,这是一个“系统”的成功。人员和信息的交互,投资和研究的转化,都考验着基金公司内部资源的整合与协同。

近年来,越来越多的机构意识到,要在科技投资这片快速流变的浩瀚宇宙中捕捉阿尔法,单兵种作战的传统模式正变得越来越难,“合成化”是公认的改革方向,甚至有业内人士将其形容为一场科技投资的“士兵突击”。

而得益于充足的人员配置和专业细致的分工协同,汇添富TMT团队能够将复杂的科技产业碎片梳理成全景式的产业拼图,并在汇添富“平台型、团队制、一体化、多策略”的投研体系下,实现了从系统化产业研究,到全天候高效分享,再到高质量个股投资的“合成”,形成了独特的竞争优势,为投资者提供了中长期稳健收益。

当单枪匹马投资的“手工作坊”时代成为过去,汇添富科技投资团队已通过自身实践,成为汇添富依靠整体协同将阿尔法最大化的一个典型样本。

汇添富自主核心科技一年持有A近半年涨幅为36.99%,同期业绩基准为25.56%,统计区间为2023/5/12-2024/11/11,汇添富中证芯片产业指数增强A近一年涨幅为12.18%,同期业绩基准为12.02%,统计区间为2023/11/1-2024/10/30,业绩经托管行复核,基准表现来自汇添富;汇添富北交所创新精选近一年涨幅为85.79%,同期业绩基准为5.90%,统计区间为2023/10/25-2024/10/24,业绩经托管行复核,基准表现来自汇添富,排名数据来源:银河证券基金评价中心,2023/10/1-2024/9/30,同类指“北交所主题偏股基金”,排名为1/11;汇添富互联网核心资产六个月持有A近一年涨幅为10.51%,同期业绩基准为7.77%,统计区间为2023/10/1-2024/9/30,数据来源均为基金2024年度3季报,排名数据来源:银河证券基金评价中心,2023/10/1-2024/9/30,同类指“TMT与信息技术行业偏股型基金(A类)”,排名为6/43,该基金近半年涨幅为26.24%,同期业绩基准为21.04%,统计区间为2024/4/9-2024/10/8,业绩经托管行复核,基准表现来自汇添富。上述基金详细排名请见银河证券基金评价官网。

团队“全景”:系统化产业研究

科技投资的本质是判断产业创新的成功与否。只有深入了解产业的实际进展、创新的突破点、潜在的风险点,才能通过逻辑推理来推导创新的规律,从而提高投资的正确率。

但这也正是科技投资的最大难点,因为很多行业格局和产业趋势并不清晰,且流变很快,需要在众多“热点”中,准确把握哪些趋势是真正能带领产业迈向宽广前景的。

汇添富以合成化的视角,从四个维度入手,逐步对多个科技产业链形成完整“拼图”,构建了既有宽度、又有深度的产业视角,帮助成员抓住产业主线,自上而下突出重点。

一是打造梯队完善的人才队伍。汇添富在科技投资领域,配置了近20位投研团队成员,其中基金经理就将近10人。在这串长长的名单里,既有像杨瑨、马翔这样在TMT领域拥有长期投资经验的老将,也有像马磊、沈若雨、郑乐凯这样近年来逐渐崭露头角的中生代,以老带新,优势互补,形成了稳定的人才梯队,成为汇添富科技投资最坚实的“基本盘”。

二是建立专业细致的分工机制。汇添富科技研究团队,覆盖了电子、半导体、通信、计算机、传媒、互联网6大子行业,这种“细颗粒度”和“广覆盖度”,在公募基金行业并不多见;投资团队,则都由是资深研究员经过多年磨砺成长起来的基金经理担纲。他们经验丰富,各有所长,有的擅长硬科技投资,有的擅长软件互联网,有的擅长消费电子,在各自领域成为行业“最硬的脑袋”。

三是形成布点广泛的全球视野。科技产业全球分布,各地区、各市场有着自身优势与特色,汇添富科技投资团队在立足中国市场的同时,也特别注重对北美、日韩等海外地区的科技产业前沿的跟踪和调研。尤其是汇添富先后在中国香港、美国和新加坡成立了子公司,有助于投研团队“近水楼台”了解当地市场动向和趋势,在“信息差”和“认知差”的双重加持下,深度挖掘更多全球投资机遇,同时反哺A股投资决策。

四是培育平等高效的分享文化。在汇添富垂直一体化的平台上,组内及跨组之间的沟通,包括晨会、双周会、重点个股讨论会,以及不定期的邮件和报告,讨论产业趋势和市场变化,可谓“全天候分享”;同时,对于一些研究员可能尚不能及的前沿领域,例如海外AI应用的一些进展等,基金经理同样会承担研究任务,策略支持、信息共享,进一步提高整个团队的投研转化效率。

在这种合成化机制中,每一位基金经理,都是资深研究员,都坚持在产业研究第一线。每个人的教育背景和工作经验不同,都有各自的产业触点,将集体的研究成果分享交流,拼出产业发展全貌,基金经理在此基础上构建自己的投资组合,力争有效提升投资“胜率”

需要指出的是,科技创新的发展过程很少会一帆风顺,对大周期的节奏判断很关键,过早参与会经历大幅回撤,过晚则会错过高回报阶段。如何在抓住产业趋势之后进一步把握准确的行业策略,找到产业下最强的环节?

参考Gartner公司总结的创新周期理论,技术创新可以分为五个阶段:技术萌芽期、期望膨胀期、泡沫谷底期、爬升光明期、生产稳定期。汇添富TMT研究组组长马磊表示,每一轮科技创新,包括消费电子、半导体和人工智能,都会经历这么一个过程。“而从投资上来说,有两个阶段是我们能去把握的”。

一个是期望膨胀期。这是技术从早期到落地的阶段,公司业绩可能还没有兑现,但此时估值最容易膨胀。当一个技术跨过了最初的萌芽期,后面发展起来的可能性就想对较大;

另一个是爬坡光明期。大部分技术一开始都会经历一个膨胀再回落又上量的阶段。在上量的中前期去把握,大概率能抓住业绩和估值双升的戴维斯双击,美国和中国的科技股都有这个特点。

“潭深钓得鱼。只有找准了产业趋势和产业下最强的环节,才能进一步挖掘到好的公司。”马磊表示。

团队“严选”:高质量精选个股

如何挖掘好的公司?在选股方面,尽管基金经理的方法论不尽相同,但汇添富TMT团队始终遵循着公司成立之初就确立的“高质量选股”投资理念,挖掘真正具有竞争力和护城河的优秀公司。

例如,在马翔看来,科技企业的商业模式、付费方式是否成型、成熟,可能是比技术水平高低更重要的选股标准;同时,他也强调估值必须合理。科技发展往往面临诸多不确定因素,便宜的估值、合理的价格,是很好的保护,反之,当市场情绪很“嗨”、对公司的预期非常高,则需要更加谨慎。

简言之,在热点频繁的科技领域,马翔最关注的是技术兑现可能性大、付费习惯最成型、企业估值合理的方向,对他来说,这是“阻力最小”、最“顺其自然”的发展路线,自然也是投资的重点。

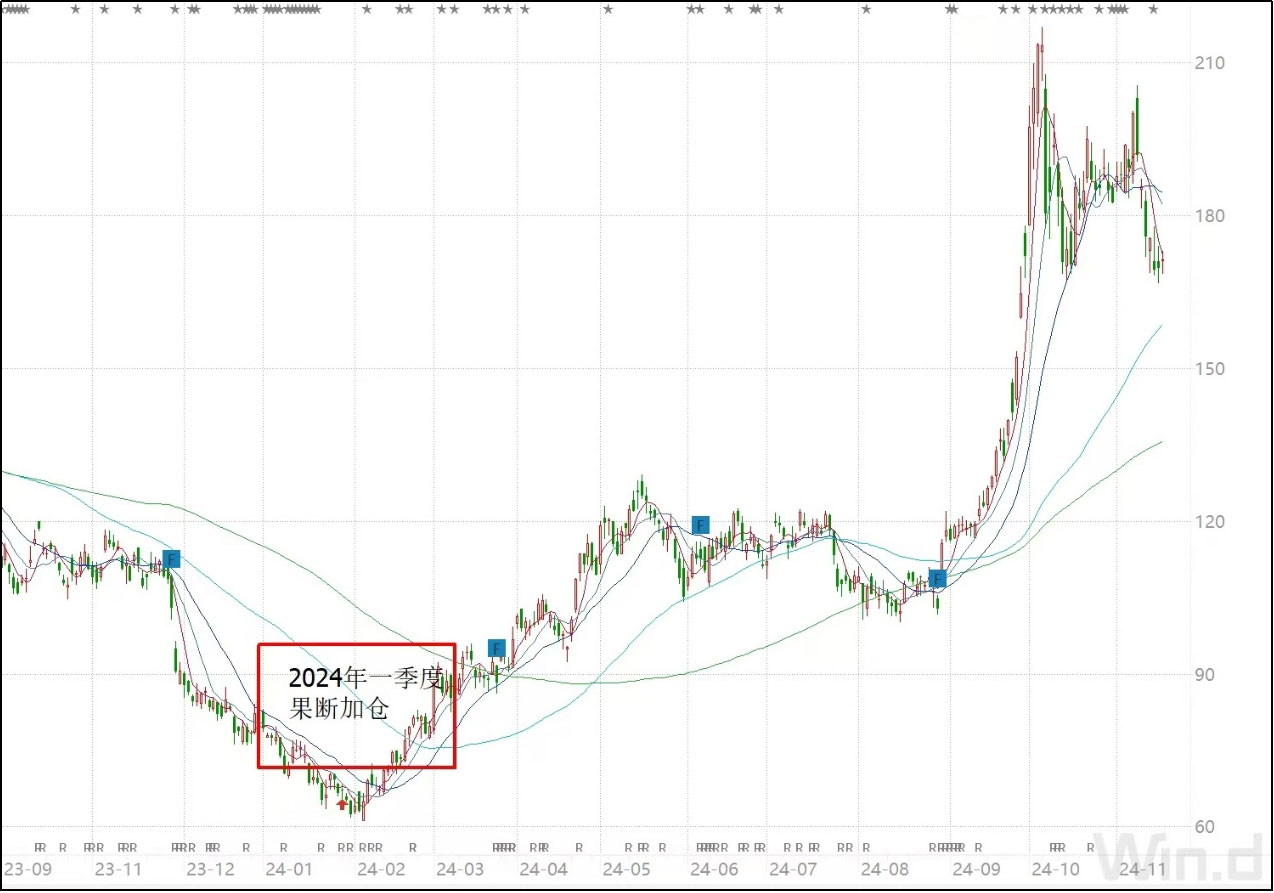

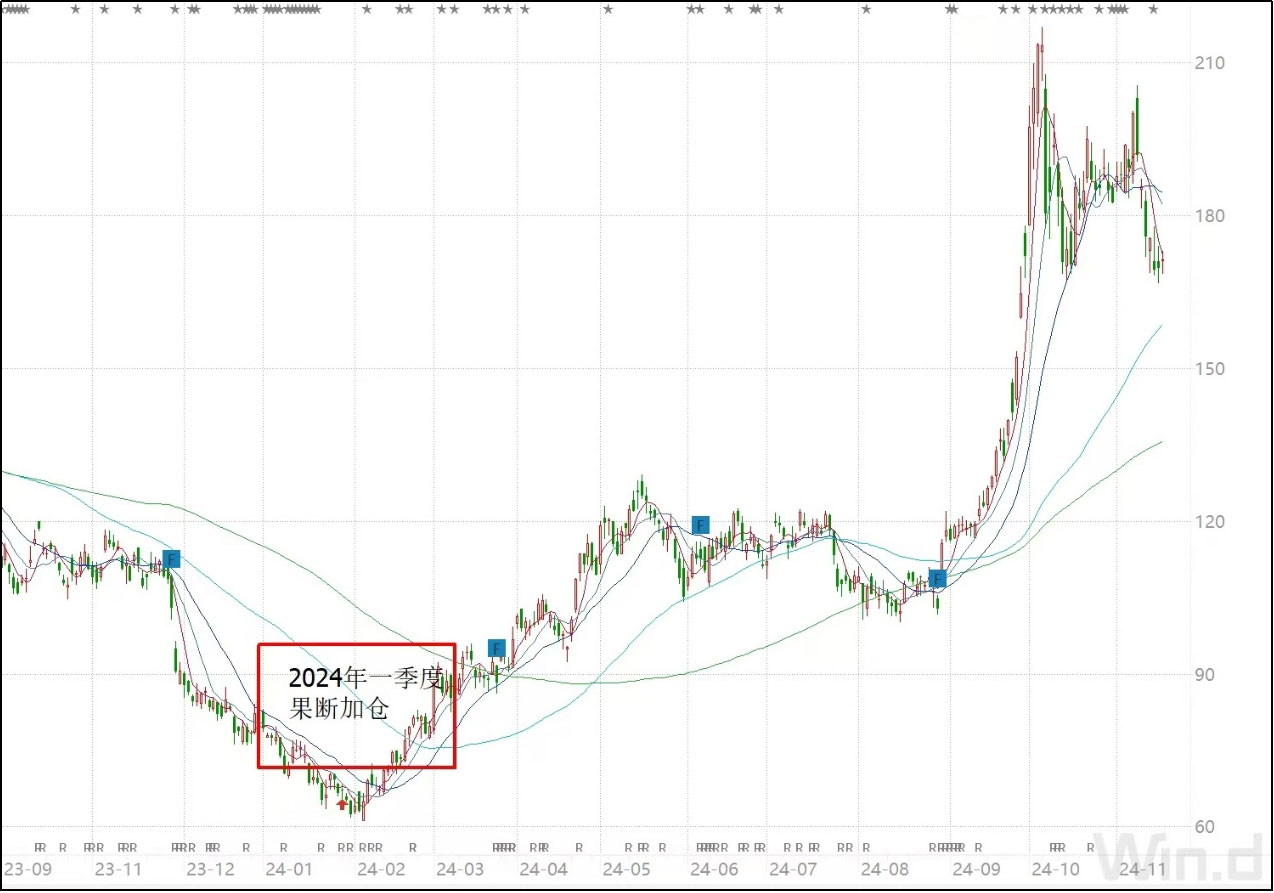

2024年初,港股在经历2年多的下跌后,交易低迷。但在一片暗淡之中,马翔却看到了重大机会。当时,中国在线外卖市场规模巨大,服务范围已经从传统的餐饮外卖扩展到了零售行业的众多商品类别,逐步形成规模与日俱增的“即时零售”市场。马翔意识到,增长的市场空间,结束的巨头火拼,很可能意味着市场格局的再次优化、市场份额进一步集中到龙头身上。很快,外卖龙头的日单量纪录被不断刷新,验证了马翔的判断。于是他果断出手,将某只在港股上市的生活服务电商龙头买到了前十大重仓股。现在回头看,马翔对于市场拐点的感觉是非常灵敏的。

某生活服务电商龙头:市场低点果断加仓(来源:WIND)

又如,沈若雨的选股标准,一是看公司产品是不是有独特性和竞争力,二是看公司盈利能力是否足够强,三是看投资的时间点,他比较倾向于在公司盈利发生向上拐点时去买,“之前会买一部分仓位,盈利确实出现拐点时,会加大投资”。

2021年沈若雨重仓了半导体板块。当时,半导体处于严重供需失衡的状态。通常电子行业遵循摩尔定律,逐年降价,但那一年,最低端的芯片反而涨价最厉害,严重供不应求,整个行业的供需缺口很大。沈若雨判断:半导体行业极度景气!这背后的关键假设是,供需缺口不是转瞬即逝,半导体行业扩产有其规律,新增产能至少需要一年半至两年时间,同时又叠加国内晶圆厂导入国产设备进度大幅加快,设备国产化率在那一年达到明显提升的关键节点。

“以前半导体行业主要是跟踪新产品周期,但是2021年我发现半导体行业除了新产品周期,还叠加价格弹性的优势,半导体设计公司的盈利弹性非常显著。”于是,沈若雨不仅配置了半导体设计公司,也配置了半导体设备公司。而后来半导体市场一波势大力沉的上涨,也印证了沈若雨的逻辑。

对于马磊来说,可持续、高质量成长的优质资产,需要清晰的商业模式、优秀的管理层、不断提升的竞争优势和护城河。他也特别提到,A股TMT板块估值和业绩波动大,如果不在趋势主线上,股价会有明显的超跌,要多做一些长期价值思考和逆向布局。

2018年加入公司后,马磊推荐的第一家公司,写的第一篇深度报告,就是某国产半导体设备的龙头企业。他判断中国半导体行业进入了一个国产替代的周期,国产半导体设备企业的市场份额一定会提升。此外,这家公司的管理团队也出现了很大变化,受益于在2019年国产替代的产业浪潮中做了股权激励,实现了团队战斗力的大幅提升。到了2021年底,公司从马磊推荐时的150亿市值涨到了2000多亿,实现了3年10倍的收益。

某半导体龙头:底部深度挖掘,领先市场认知(来源:WIND)

2022年,马磊挖掘了另一家做光模块的龙头公司。当时这家公司的业绩虽然很好,但是市场担心美国经济衰退拖累公司未来的业绩,股价持续下跌。而马磊经过深入调研,判断这家公司所处的光模块行业,每隔三四年都会因为技术升级进入一轮新的产业周期,而2023年正好是技术升级的第一年,产品一跃从400G升级到800G。技术升级带来了盈利的快速增长,而且受益于人工智能出现,公司产品的需求大幅放大。回头来看,这家企业在2022年市值跌到了200亿以下,汇添富是少数在底部加仓的机构。

AI光通信龙头:把握产业主线和最强龙头,左侧重仓(来源:WIND)

高质量选股的理念规训,涉及到投研语言的一致性问题:共同的语言,共同的价值观,也是组内及跨组协作效率的一部分。正是在上述系统化产业梳理、高质量精选个股的范式下,汇添富科技投资团队取得了不俗的业绩,成为了汇添富依靠整体协同将阿尔法最大化的典型样本。

团队“气质”:中长期持续奔跑

无论是投研团队的搭建、产业拼图的完善,还是产品业绩的积累,罗马非一日建成。汇添富科技投资团队能够脱颖而出,更多依靠的是对长期主义的坚持。

“建立触点”,是每个科技投资基金经理都会提及的词。

杨瑨说,研究一家公司,最好的办法是建立各种触点。所谓触点,就是自上而下的接触公司各个层次的人,去感知其治理架构、管理层、价值观、初心和动机。好公司都是跟踪出来的,对于处于发展早期阶段的公司,团队在买入前会花很长时间接触,跟踪一家公司至少要三五年的时间。“几个季度就能出成果,只能说是运气好”。

在马翔看来,将研究触角不断向深处拓展,需要花时间去积累、跟踪,重复简单的事情。研究时间长了,深度自然会不断增加。“比如管理层,从过去管理层带着团队做了什么,也能知道管理层的能力强不强。虽然ROIC(资本回报率)是静态指标,但是管理层变化也会引起指标动态变化,需要日常动态跟踪。”马翔表示。

“你需要在产业中有很多触点,这样才能对变化保持敏感。这些触点的建立,需要投入大量资源积累。”即便在以狼性文化闻名业内的汇添富基金内部,马磊也被同事贴上了“卷王”的标签,周末只要得空,永远在参加全国各地的各种产业论坛,“我应该是真的喜欢这一行吧。”马磊如是说。

汇添富TMT团队的“长期主义”,不仅体现在向外建立触点的孜孜以求,也体现在向内苦练内功的宁静坚守。

2014年,郑乐凯成为汇添富的一名传媒研究员,一入行便站在了行业高点,此后5年,行业缺乏趋势性机会,不少行业研究员遭遇“冷板凳”,同行的研究员或转行,或跳槽,郑乐凯依然在漫长的低潮期坚守前行。

“那五年,无论是公司领导同事,还是我的带教老师,都鼓励我继续潜心研究行业,虽然行业缺乏趋势性机会,但是成长过程和研究成果还是‘被看到’了。”郑乐凯表示。2019年四季度,传媒板块触底回升,影视和游戏白马股持续上涨,过往的持续努力也赢得了基金经理的信任,郑乐凯抓住了这一波大机会,前瞻性地挖掘出不少投资标的。

如今,郑乐凯也已成长为一名成熟的基金经理,他所管理的汇添富成长先锋六个月持有A近一年上涨18.13%(同期业绩基准为8.11%,),在1684中同类基金中排名前10%。

“你不一定进公司3年就贡献很大,但是要每天都有积累,研究一家公司每次都有新体会,耐得住寂寞,这样才能实现中长期持续奔跑。”杨瑨说道。

坚信长期的力量,成为了汇添富科技投资团队的一种共有的气质。

汇添富成长先锋六个月持有A近一年涨幅为18.13%,业绩基准为8.11%,统计区间为2024/11/1-2024/10/31,业绩经托管行复核,基准表现来自汇添富,排名数据来源:银河证券基金评价中心,2023/11/1-2024/10/31,同类指“偏股型基金(股票上下限60%-95%)(A类)”,排名为107/1684,详细排名请见银河证券基金评价官网。

写在最后

在经历了一波气势如虹的估值修复行情后,当下市场逐渐向结构化行情演绎,通过主动投资寻找阿尔法的价值随之凸显。

就像马磊所管理的汇添富中证芯片产业指数增强A,远如成立以来,近如过去一年,其净值涨幅都跑赢了业绩基准,稳稳实现了阿尔法。

结合汇添富科技投资团队的实践和特色,或许能让我们在主动权益投资方面,多得到一些思考和启示。

例如,立足扎实的产业研究,时刻了解产业在发生什么变化。不断调研公司,经历过不同公司的发展周期,形成认知的积累,这种对产业资源和认知的积累,是主动选股相对被动投资很大的优势。

又如,去伪存真,寻找真成长的公司。科技投资中最容易犯的错误,是把“伪成长”当作了“真成长”,把“阶段性周期成长”当作了“永续成长”,这就更多需要自下而上对公司做深入的基本面研究,对其公司质地、管理团队执行力、护城河和竞争优劣势等进行详细的分析。主动选股的竞争力在于能够找到业绩持续成长的企业,而好公司是阿尔法的最重要来源。

笔者相信,在A股这样的新兴市场生态中,优秀的主动权益仍然有广阔天地。以热忱赋能专业,以恒心静待花开,汇添富TMT团队的“科技宇宙”,依然在徐徐展开。

风险提示:基金有风险,投资须谨慎。本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。汇添富北交所创新精选属于较高风险等级(R4)产品,适合经客户风险承受等级测评后结果为进取型(C4)及以上的投资者。汇添富互联网核心资产六个月持有A属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(44)及以上的投资者。汇添富中证芯片产业指数增强A属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。汇添富成长先锋六个月持有A属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。汇添富北交所创新精选两年定期开放混合自2021-11-23成立以来各年及2024上半年业绩及基准分别为(%):-28.57/-13.28、28.42/-4.15、-20.82/-8.88,马翔管理的其他同类产品中,汇添富民营活力混合自2010-05-05成立以来各年及2024上半年业绩及基准分别为(%):15/11.92、-20.78/-23.95、17.45/2.09、38.17/22.5、27.94/24.33、108.83/59.13、-17.24/-12.39、20.21/-5.36、-31.78/-27.16、53.67/25.32、59.1/28.79、6.12/10.96、-21.98/-18.96、-10.87/-6.38、-4.62/-11.56,汇添富科技创新混合A自2019-05-06成立以来各年及2024上半年业绩及基准分别为(%):23.48/9、72.61/37.75、16/2.14、-24.8/-20.19、-6.51/-16.42、-1.61/-4.1,汇添富创新增长一年定开混合(与郑乐凯共同管理)A自2020-06-22成立以来各年及2024上半年业绩及基准分别为(%):27.92/15.45、14.41/0.04、-29.91/-15.43、-13.92/-8.49、7.2/-0.83,汇添富策略增长两年封闭混合(与李灵毓共同管理)自2020-07-24成立以来各年及2024上半年业绩及基准分别为(%):18.76/4.3、15.9/-1.24、-24.83/-13.4、8.47/-6.77、-14.4/0.32,汇添富科创板2年定开混合(与夏正安共同管理)自2020-07-28成立以来各年及2024上半年业绩及基准分别为(%):12.94/11.96、15.63/1.76、-24.3/-23.65、-13.57/-19.39、-12.8/-7.26,汇添富成长精选混合A(与樊勇共同管理)自2021-02-09成立以来各年及2024上半年业绩及基准分别为(%):-8.38/-7.31、-32.89/-14.07、-16.13/-8.15、-6.01/0.57,汇添富数字经济核心产业一年持有期混合A(与郑乐凯共同管理)自2022-10-31成立以来各年及2024上半年业绩及基准分别为(%):-0.81/11.84、-13.23/-1.32、6.04/-5.68;汇添富互联网核心资产六个月持有混合A自2021-01-25成立以来各年及2024上半年业绩及基准分别为(%):-16.81/-11.99、-24.69/-14.58、-14.56/-5.33、8.31/-3.51,沈若雨管理的其他同类产品中,汇添富移动互联股票自2014-08-26成立以来各年及2024上半年业绩及基准分别为(%):16.1/14.68、75.62/48.47、-29.87/-22.52、-9.72/2.52、-34/-26.11、52.46/46.26、59.66/34.13、11.48/3.47、-32.09/-27.79、-6.24/6.98、-8.76/-6.32,汇添富ESG可持续成长股票A(与赵鹏程共同管理)自2021-06-10成立以来各年及2024上半年业绩及基准分别为(%):-1.05/-4.73、-31.35/-14.54、-25.51/-8.19、5.16/1.61,汇添富自主核心科技一年持有A(与马磊共同管理)自2022-02-21成立以来各年及2024上半年业绩及基准分别为(%):-14.32/-15.94、-4/3.03、-5.87/-3.51;汇添富中证芯片产业指数增强发起式自2021-12-02成立以来各年及2024上半年业绩及基准分别为(%):-31.98/-35.75、-0.67/-1.89、-7.54/-9.97;汇添富成长先锋六个月持有混合A自2021-08-03成立以来各年及2024上半年业绩及基准分别为(%):-7.78/3.74、-35.68/-14.72、-17.41/-5.88、11.08/-5.15,郑乐凯管理的其他同类产品中,汇添富蓝筹稳健混合自2008-07-08成立以来各年及2024上半年业绩及基准分别为(%):3/-19.33、54.16/58.37、8.15/-6.22、-20/-13.39、3.93/5.87、15.26/-3.49、11.65/32.76、74.42/5.78、-4.66/-5.41、46.09/13.33、-21.74/-12.94、45.32/23.38、59.12/17.94、-10.06/-1.14、-21.4/-11.94、-14.14/-5.4、-2.74/2.22,数据来源:基金各年年报和2024年二季报,截至2024-06-30。文章涉及的观点和判断仅代表我们对当前时点的看法,基于市场环境的不确定性和多变性,所涉观点和判断后续可能发生调整或变化。本资料仅为宣传材料,不作为任何法律文件,本文仅用于沟通交流之目的,不构成任何投资建议。

409411/25 17:45

409411/25 17:45

发布文章

发布文章 APP下载

APP下载